インボイス制度(3)

前回は消費税の課税事業者が準備しておくことをまとめました。

今回は消費税の免税事業者が準備しておくことをまとめてみました。

<売り手として注意すること>

免税事業者の場合、適格請求書を作成することができません。

インボイス制度が始まれば適格請求書発行事業者検索サイトにより、自社が適格請求書発行事業者かどうかは確認されます。

今まで請求書を発行するときに消費税額を表示していた場合、相手方から「お宅は免税事業者だから消費税分は請求しないでね」と言われる可能性があるかもしれません。。。

買い手側は適格請求書であれば仕入税額控除できるので、場合によっては適格請求書を発行できること、つまり消費税の課税事業者であることが取引の条件となるかもしれません。。。

インボイス制度が始まるまでに請求書の書き方や取引価格などについて事前に検討が必要になってくると思います。

免税事業者が取引で不利にならないためにも知っておきたいことがありますので紹介します。

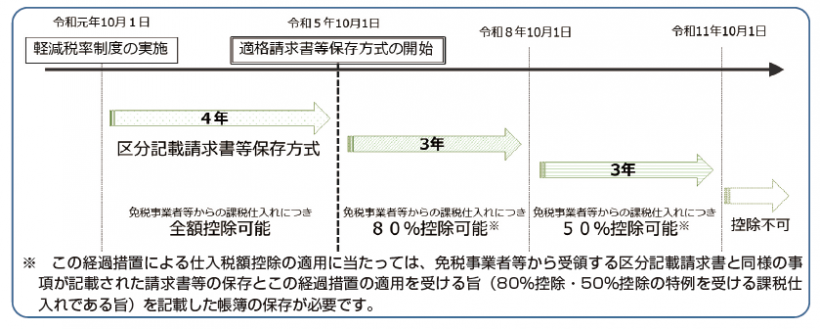

〇インボイスが始まっても一定期間は免税事業者が発行する請求書でも仕入税額控除できます。

令和5年10月1日から3年間は免税事業者からの仕入でも買い手は80%仕入税額控除できます。令和8年10月1日から3年間は50%仕入税額控除できます。

インボイス制度が始まって取引先から「お宅の請求書だと消費税の計算の時に使えないんでしょ?」と言われたら80%は仕入税額控除できることを伝えてみてください。

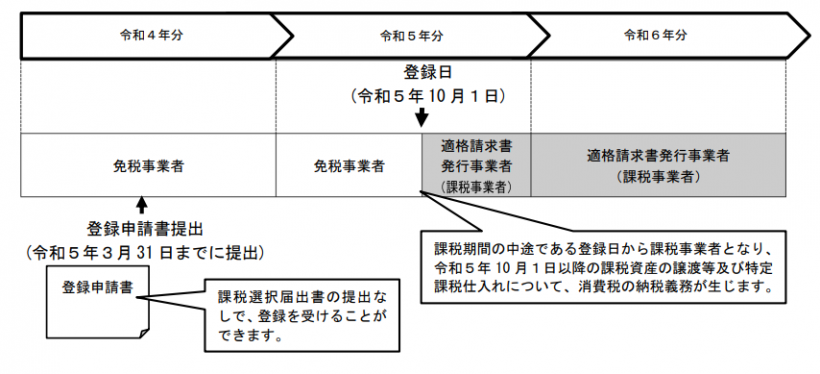

〇令和5年10月1日から適格請求書発行事業者を選択できる経過措置があります。

令和5年10月1日以降適格請求書発行事業者となるためには、原則なりたい課税期間の前期課税期間までに消費税の課税事業者選択届出と適格請求書発行事業者の届出を出す必要がありますが、この経過措置により令和5年3月31日までに適格請求書発行事業者の登録申請書だけを出すことで、令和5年10月1日以降適格請求書発行事業者を選択することができます。

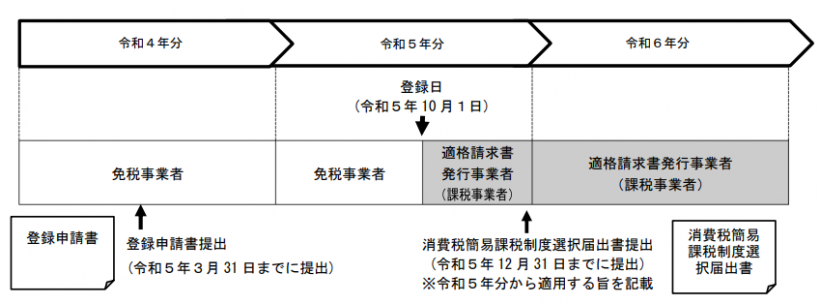

またこの経過措置の適用を受ける事業者が、令和5年10月1日の属する課税期間から簡易課税制度を選択したい場合の経過措置も用意されています。

図参照(国税庁 インボイス制度Q&A)

インボイス制度の登録申請は令和3年10月1日より始まっています。通年課税事業者の場合は早めに登録した方がいいと思いますが、免税事業者の場合早めに登録してしまうと令和5年10月1日から課税事業者となってしまうので、上記のような経過措置があることをふまえ、令和5年に入るまで様子をみてもいいと思います。